撰寫人/羅平(F3001801,Z0010512)

核心觀點

Core ideaJINRUI FUTURES

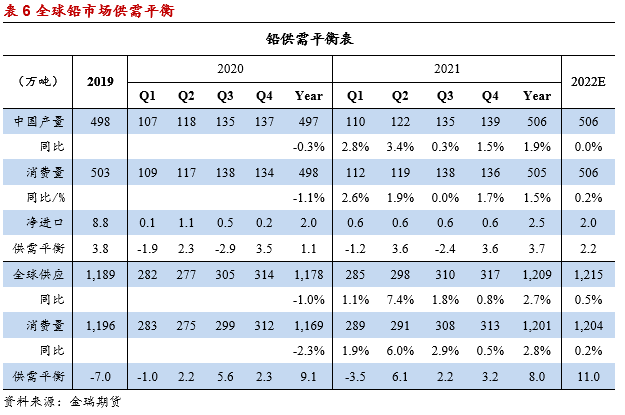

* 2020年新冠疫情造成鉛精礦供應端損失約4.6%,市場由2019年過剩23萬噸轉爲2020年小幅短缺2萬噸,對於2021年,礦端將緩慢恢復增長,礦端仍偏寬鬆,節奏上一季度偏緊二三季度供應提速。

*2020年原生鉛供應相對穩定,市場變量主要在再生鉛,這不僅包含國內,尤其海外減產更爲明顯。對於2021年,礦端加工費擡升預期及副產品銀價升至新高度,爲原生鉛冶煉提供良好盈利空間,再生鉛成本重心下移,我們預估的廢鉛酸蓄電池供應趨勢穩定,預期國內冶煉端供應增速從2020年下降0.4%轉爲2021年增長2%。隨着疫情漸進尾聲,海外供應同步恢復,供應增速約2.7%。

*需求層面,限制碳排放推行的綠色工業革命使得新能源汽車對傳統的鉛酸蓄電池衝擊較之以往更加突出。對於2021年,我們預計主要受經濟復蘇的提振,國內鉛酸蓄電池在新車配套電池及舊車替換需求都將維持增長,海外其他領域鉛蓄電池也有不同程度的恢復,國內消費增速升至1.5%,海外消費回至2.7%。

*對於2021年,通脹預期下的大宗商品會得到較好支撐,鉛價亦然。但消費領域無亮點,鉛酸蓄電池難以享受到“新基建”等政策紅利,鉛市供過於求。我們維持鉛價前高後低判斷,即在一季度宏觀鉛價走勢或更加被動,投機屬性推升價格小幅擡高,但當寬鬆貨幣政策逐漸收緊,鉛市將重視基本面邏輯,價格弱勢震蕩將持續較長時間。全年來看,中國進口動力不足,內外比價或持續低位,滬鉛價格波動區間13000-16000元/噸,倫鉛波動區間1600-2200美元/噸。投資策略:寬幅震蕩,上半年重心被動擡升,高拋低吸,等待旺季消費兌現後開始逢高做空。

*風險提示:

1.宏觀市場預期的急劇調整。

2.再生鉛低利潤促發階段性減產超預期。

目錄

Contents

JINRUI FUTURES

正文

Main body

JINRUI FUTURES

一、2020年鉛市場回顧

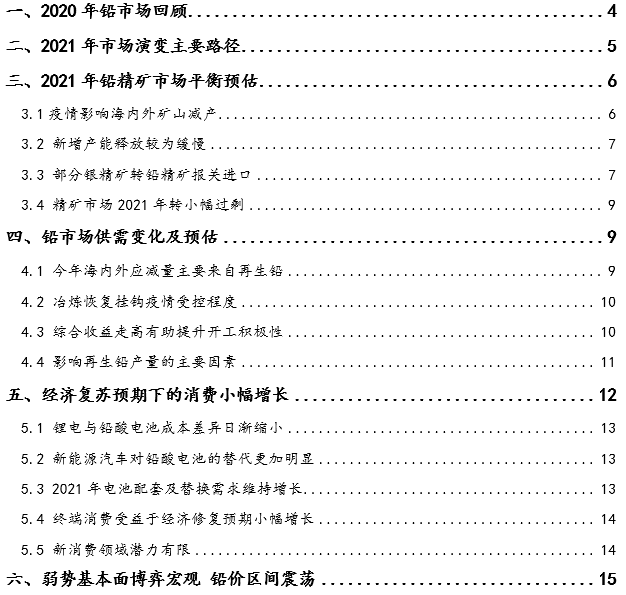

2020年鉛市場與其他金屬類似,在較大程度上受新冠疫情衝擊及後續寬鬆貨幣政策影響。國內鉛市在2020年整體呈現“W”走勢,從價格驅動上看,3月中旬之前,鉛價下跌更多源自新冠疫情爆發後市場整體風險情緒蔓延,隨後,因國內疫情好轉需求復蘇快於再生鉛恢復,形成供需階段性錯配,鉛市場展開一輪近5個月的反彈,價格從年內低點13000下方反彈至16500元之上。8月中旬之後,鉛市場旺季消費不及預期,累庫壓力下鉛市場經歷了一輪回調。自11月開始,流動性寬鬆導致經濟復蘇的預期愈加強烈,新冠疫苗取得明顯進展,伴隨美國大選落定,減少了政治不穩定對中國的衝擊,鉛價跟隨金屬整體強勢節奏進行小幅修復,倫鉛在海外需求復蘇下一度突破2100美元。

從品種特徵上,我們發現疫情好轉後鉛價反彈要遠遠弱於其他金屬,截止到12月中旬,自今年3月國內品種創下疫情低點後開始計算,銅、鋁、鋅、鉛漲幅分別是53%、37%、49%、12%,鉛相對其他品種漲幅偏小。究其原因,我們認爲鉛品種差異化原因在於用途較爲單一,與基建、地產、建築等領域脫鉤,宏觀影響更小。另,今年價格驅動逐步在改變,過往環保限產下的鉛市供應驅動更多,但現在隨着再生鉛行業整體環保升級改造完成,產業集中度逐年提高,鉛市場供應的不確定性下降,未來需求驅動邏輯線更加明確。

從全年的角度看,全球市場今年供需雙雙下降,且需求下降增速大於供應下降增速、海外下降幅度大於國內,這也導致從今年開始鉛市場告別低庫存步入累庫階段,LME及國內交易所顯性庫存增長超過9萬噸,其中增量的2成來自國內,8成來自海外市場,總庫存水平超19萬噸,回至近兩年來高位。

二、2021年市場演變主要路徑

隨着全球新冠疫苗進展步入快車道,因疫情導致的有色金屬生產中斷或產量下降情況在2021年將得到恢復性改善,如何結合偏樂觀的宏觀爲鉛市場定價,我們結合對海內外的預判,對鉛市場主要觀點如下:

1.2020年新冠疫情造成鉛精礦供應端損失約4.6%,市場由2019年過剩23萬噸轉爲2020年小幅短缺2萬噸,鉛精礦加工費下調。對於2021年,礦端將緩慢恢復增長,疫情後期冶煉端也恢復性增長,礦端仍偏寬鬆,節奏上一季度偏緊二三季度供應提速,鉛精礦市場由短暫短缺或重歸過剩格局,全球過剩或10萬噸(約2%),對於未來2-3年,國內及國外新增產能不多,待投產項目減少,礦未來大幅增長可能性較小。

2.對於冶煉端,2020年原生鉛供應相對穩定,市場變量主要在再生鉛,這不僅包含國內,尤其海外減產更爲明顯。對於2021年,礦端加工費擡升預期及副產品銀價升至新高度,爲原生鉛冶煉提供良好盈利空間,利潤改善是刺激後期冶煉產量提升的重要因素。伴隨全國再生鉛產能升級改造後集中化程度提高,再生鉛成本重心下移,我們預估的廢鉛酸蓄電池供應趨勢穩定,再生現貨維持大貼水狀況將長期存在,未來再生對原生的需求替代更加明顯,預期國內冶煉端供應增速從2020年下降0.4%轉爲2021年增長2%。隨着疫情漸進尾聲,海外供應同步恢復,供應增速約2.7%。

3.需求層面,2020年國內汽車、通信電源及出口領域消費維持負增長,疫情導致的流動性受限令電動自行車電池替換需求下降,這些因素拖累國內消費下降1%;對於海外,消費集中的汽車產業板塊表現不佳,限制碳排放推行的綠色工業革命使得新能源汽車對傳統的鉛酸蓄電池衝擊較之以往更加突出。對於2021年,我們預計主要受經濟復蘇的提振,國內鉛酸蓄電池在新車配套電池及舊車替換需求都將維持增長,海外其他領域鉛蓄電池也有不同程度的恢復,國內消費增速升至1.5%,海外消費回至2.7%。

4.2020年疫情打亂供需節奏,鉛市場總體過剩。對於2021年,宏觀層面處於海內外經濟整體復蘇階段,流動性寬裕,市場處於弱美元周期,通脹預期下的大宗商品會得到較好支撐,鉛價亦然。但從基本面的角度,消費領域無亮點,鉛酸蓄電池難以享受到“新基建”等政策紅利,鉛市場仍將面臨供過於求的壓力,全球庫存仍將延續增長,因此,在整體節奏上,我們或將維持前高後低的判斷,即在一季度宏觀氛圍偏暖時期,鉛價走勢或更加被動,投機屬性推升價格重心小幅擡高,但當寬鬆貨幣政策逐漸收緊,鉛市將重視基本面邏輯,價格弱勢震蕩將持續較長時間。全年來看,中國進口動力不足,內外比價或持續低位,預計滬鉛價格波動區間13000-16000元/噸,倫鉛波動區間1600-2200美元/噸。

三、2021年鉛精礦市場平衡預估

全球範圍來看,2020年鉛精礦小幅短缺2.2萬噸,供應減量更多源自二季度的減產,下半年疫情雖有反復,但主要企業開始復工復產,並開始彌補上半年的減量,市場供應缺口逐步縮窄。對於2021年,部分新項目達產,舊產能逐步恢復,鉛精礦市場將重歸過剩。

*3.1 疫情影響海內外礦山減產

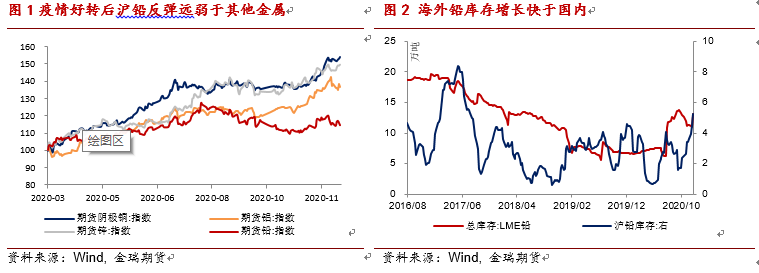

2020年新冠疫情幹擾精礦市場供應,造成全球鉛精礦產量同比下滑4.6%,市場供應短缺。例如3月Trevali旗下位於加拿大的Coribou鉛鋅礦山因疫情及成本因素減產,祕魯Trevali旗下Santander鉛鋅礦因疫情影響2000噸/日的加工量,5月玻利維亞Potosi鉛鋅礦山關閉至當月底,墨西哥鉛鋅銀礦山Peñasquito受疫情影響停產至5月18日復產。市場各機構對精礦減產預估大致爲減少3%-5%不等,2020年下半年,海外疫情二次甚至三次爆發,疫情反復,預計2020年全球精礦產量下降4.6%。

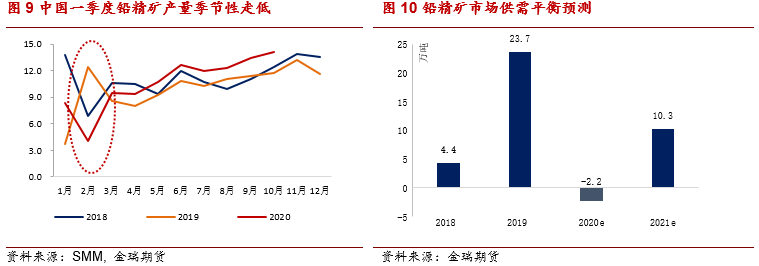

根據國際鉛鋅研究小組(ILZSG)前三季度數據,產量降幅最爲明顯的地區包括澳大利亞(-2.1%)、祕魯(-25.3%)、墨西哥(-9.2%)、俄羅斯(-11.3%)等地,盡管美國、印度地區產量小增,但仍不能彌補其他地區的下滑。雖然中國疫情在3月之後得到有效控制,但上半年的缺口較大,造成產量總體下降1.9%至208萬噸。

*3.2 新增產能釋放較爲緩慢

年初市場預期全球精礦過剩,進口精礦加工費上半年高達180-200美元/噸,下半年礦端供應改善,但海運不暢,加上煉廠冬儲備庫需求,加工費下調。供應縮減造成鉛精礦加工費年末降至100美元附近,國產礦加工費穩定在2000-2200元/噸。由於四季度鉛內外比價持續低位,對於1月遠期訂單,加工費報價有升至150美元。對於2021年,市場總體預期是先緊後鬆,尤其考慮到中國在一季度受限於新年假期及天氣因素會周期性減產。總體上,未來鉛精礦產量恢復符合預期,但恢復節奏較大程度上取決於疫情控制的進度,與此同時,市場關於長單TC談判節奏也相應推遲,2020年鉛市場長單加工費benchmark TC爲$175 /噸,市場預期2021年benchmark TC大致在$130-140/t,較之2020年有所下降。

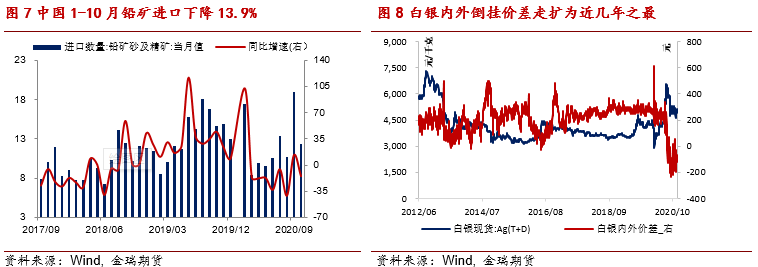

如果未受到新冠疫情衝擊,全球鉛鋅礦山仍延續增產周期,理論上,鉛鋅礦伴生或帶來更多鉛礦產出。但實際上,全球鉛礦產出甚至是未來產出總體較爲緩慢,這較大程度上是源自伴生礦多鋅多銅,比如我們可查閱嘉能可Glencore公司財報,根據披露信息,位於澳洲的Mount Isa礦山鋅鉛比爲2:1(根據金屬噸折算),McArthur River礦山鋅鉛比爲5:1,南美的Kidd礦山多鋅多銅多銀。因此,對於未來2-3年,國內及國外新增產能可能並不太多,礦未來大幅增長可能性較小。根據國內安泰科機構的遠期預估,2020年海外礦山新增產能超過9.6萬噸,2021年新增產能7.5萬噸,對於2022年,隨着各項目達產,待投產礦山項目將急劇減少。

*3.3 部分銀精礦轉鉛精礦報關進口

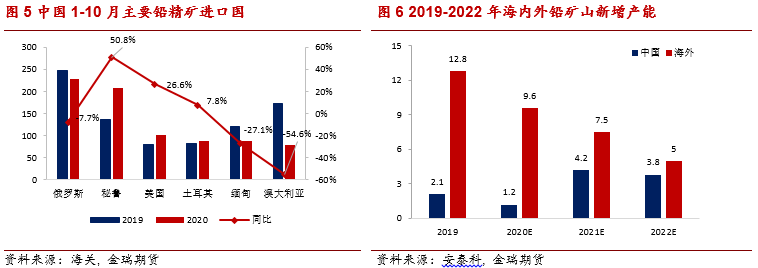

2020年1-10月中國進口鉛精礦111.3萬噸,較之2019年同期下滑13.9%,今年進口來源國下降較爲明顯的也多爲鉛精礦減產主產國,例如俄羅斯、玻利維亞等。此外,我們發現,雖然澳大利亞鉛三季度減產2.1%,但中國自澳洲進口卻大幅減少54%,下降尤爲明顯,這主要是源自去年因設備故障停產較長時間的澳洲PortPirie鉛冶煉廠恢復運營,導致澳大利亞今年鉛錠產量上升且礦出口下降。

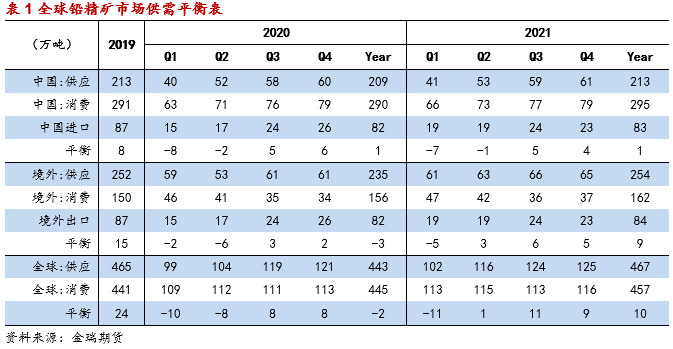

另外較爲特殊的是祕魯,祕魯在今年前三季度鉛礦減產25%的情況下,出口至中國的量卻大增50.8%,經我們市場調研了解,原因在於一部分以往通過混合銀礦報關進口的今年改爲鉛精礦報關進口,這和今年中國自祕魯進口銀精礦累計下降16%也比較吻合。2020年白銀價格內外倒掛尤其嚴重,國外價格遠高於國內,不利於以銀精礦進口,此外,二三季度中國鉛市場內外高比價也令更多礦山願意把礦發往疫情得控後的中國地區,這使得部分減產國家對中國出口仍有較爲明顯的增幅。

*3.4 精礦市場2021年轉小幅過剩

綜合來看,疫情幹擾下的鉛精礦市場由2019年大幅過剩23萬噸轉爲2020年小幅短缺2萬噸。海外冶煉端幾無增量,對於2021年,由於疫情導致的不確定性仍在,加上中國在一季度因天氣、兩會等因素處於季節性減產周期,一季度市場會處於全年相對短缺的階段,Q1供應增速全年最低,加工費TC此時也將增長相對有限,自二季度開始,海外礦山處於增產周期,尤其三季度,市場過剩的情況相對突出,全年來看,疫情後期礦端漸轉寬鬆,鉛精礦市場由短暫短缺或重歸小幅過剩格局,全球過剩或10萬噸(約2%)。

四、鉛市場供需變化及預估

*4.1 今年海內外應減量主要來自再生鉛

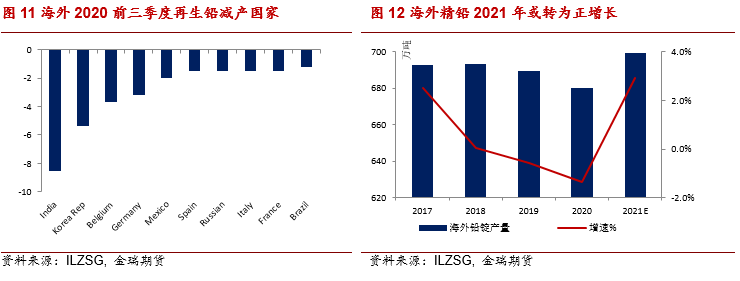

從數據上看,近三年以來,海外市場整體維持了較低的供應增速,尤其是近兩年來,供應甚至維持了負增長,今年供應增速下滑1.3%,而主要減量更多源自再生鉛。

對於原生鉛市場,2019年市場供應減量源自Nyrstar在澳大利亞Pirie港口的鉛冶煉廠因設備因素導致損失近7萬噸,但是,2020年這一冶煉廠逐步恢復,我們也可以看到今年以來澳大利亞精礦出口下降且前三季度澳大利亞鉛錠總產量同比仍增長34%,所以今年全球原生鉛是略有增量。

對於再生鉛市場,今年受疫情衝擊最爲嚴重,早在5月歐洲第三大鉛廠Recylex旗下位於德國的威斯邁特(Weser-Metall)鉛廠無法抵抗疫情衝擊申請破產,7月資不抵債的 (Weser-Metall)停止了生產,該廠年產鉛略超10.5萬噸,其他國家再生也有不同程度下降,前三季度全球再生鉛產量下降了8%,對於中國而言,受上半年再生大幅減產及下半年低利潤影響,再生產量同樣下滑明顯,預計全球供應2020年下降1%。

*4.2 冶煉恢復掛鉤疫情受控程度

疫情是2021年海外市場重要變量。今年自3季度開始,疫情常態化下各家公司Q3產量已處於恢復階段。前期市場最大損失量是再生鉛,而海外再生鉛的進度又直接掛鉤汽車行業的景氣度,汽車是最主要的消費領域及再生鉛原料來源。分國別來看,中國、印度、韓國、比利時、德國、西班牙、俄羅斯這些國家在2020年減產明顯,歐美地區新冠疫情確診人數仍然不容樂觀,且在12月份爆出英國新冠病毒變異,變異新冠病毒其傳染性可能高出70%,這些將對市場情緒產生重要影響,在後疫情時期,新冠疫苗有望加速推出,得益於經濟的良好復蘇,我們預計在2020年低基數的情況下,2021年精鉛產量或恢復性增長2.6%。

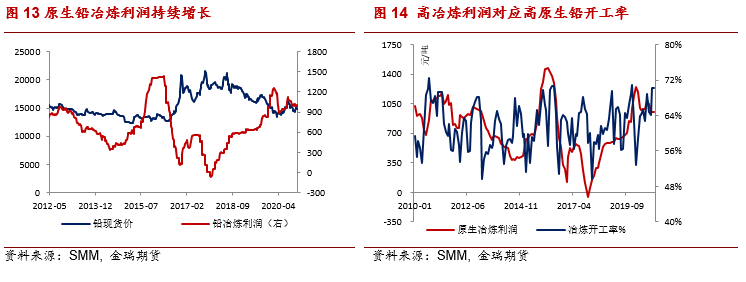

*4.3 綜合收益走高有助提升開工積極性

鉛精礦加工費是煉廠收入的重要來源,今年TC鉛前高後低,但整體加工費水平較之2019年上升近200元/噸,但鉛冶煉廠多數情況下並不依賴於純粹的加工費盈利,鉛精礦中富含大量白銀,這是煉廠重要收入來源之一。每噸鉛精礦中白銀富含量各有不同,且不同的白銀富含計價系數各異,我們以噸金屬礦含1kg白銀且白銀利潤率平均8%來估算,得益於TC上升及白銀價格的大幅上漲,原生鉛廠冶煉利潤率從2019年4.21%升至2020年的7.08%,2020年SMM調研樣本原生煉廠平均開工率在64%,在原料市場改善、冶煉利潤刺激下,我們預計2021年鉛冶煉開工率維持高位且有提升空間。

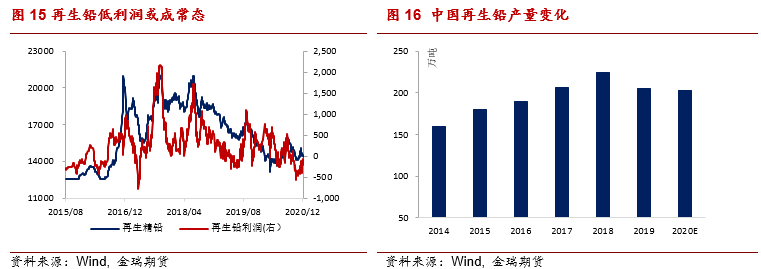

*4.4 影響再生鉛產量的主要因素

近兩年再生鉛產能處於不斷擴張階段,今年上半年相繼有天津東邦、安徽華鉑二期、安徽大華、江西齊勁、江西豐日等再生鉛企業投產,下半年有安徽天暢、遼寧特力環保、安徽超威環保、安徽駱駝投產,再生鉛產能擴張並未帶來再生鉛產量的增長,今年上半年減產及低利潤帶來再生鉛產量下降超過2%。

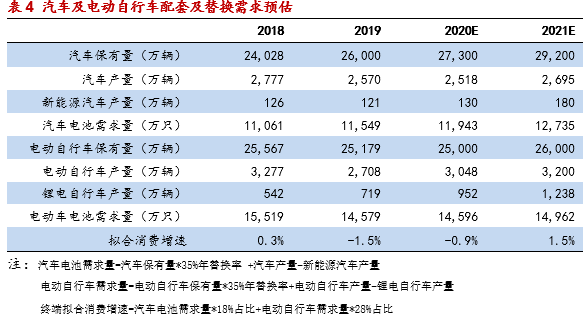

近幾年產業集聚區轉型升級明顯,比較典型的有江蘇、安徽、河南骨幹再生鉛企業完成新一輪技術升級,產業集中度逐步提高,根據中國有色金屬工業協會再生金屬分會統計,74%的企業原料處置能力超過10萬噸,且再生鉛產量釋放集中在大型冶煉廠,隨着再生廢鉛酸電池環節的理順,我們預期產業集中提高令再生鉛成本或較長時間維持在低位水平。對於2021年,再生鉛產量一方面取決於利潤,一方面也取決於再生廢料的供應程度。根據今年5月發布的《鉛蓄電池回收利用管理暫行辦法(徵求意見稿)》,發改委要求2025年底鉛蓄電池回收率要達到70%以上。通過我們對終端主要消費領域汽車及電動自行車行業的預估,以廢鉛蓄電池回收率暫爲55%計算,我們認爲2021年理論上廢鉛酸電池報廢量將維持3%增長至230萬噸,能滿足再生冶煉擴張後產能所需。

綜上,利潤改善刺激後期原生產量提升,我們預估的廢鉛酸蓄電池供應趨勢穩定,未來再生對原生的需求替代更加明顯,預期國內冶煉端供應增速從2020年下降0.4%轉爲2021年增長2%。

五、經濟復蘇預期下的消費小幅增長

從鉛的終端消費領域來看,今年海內外汽車產業因疫情遭受重創,及國內因疫情管控導致電動自行車動力電池的替換需求及新車配套需求下降拖累,2020年整體上全球鉛市場消費下滑2.3%。長期來看,鋰電對鉛酸電池加劇替代,尤其是新能源汽車及鋰電電動車佔比逐漸提升,傳統消費領域無亮點,鉛酸蓄電池難以享受到“新基建”等政策紅利,鉛消費的趨勢性下滑不可避免。

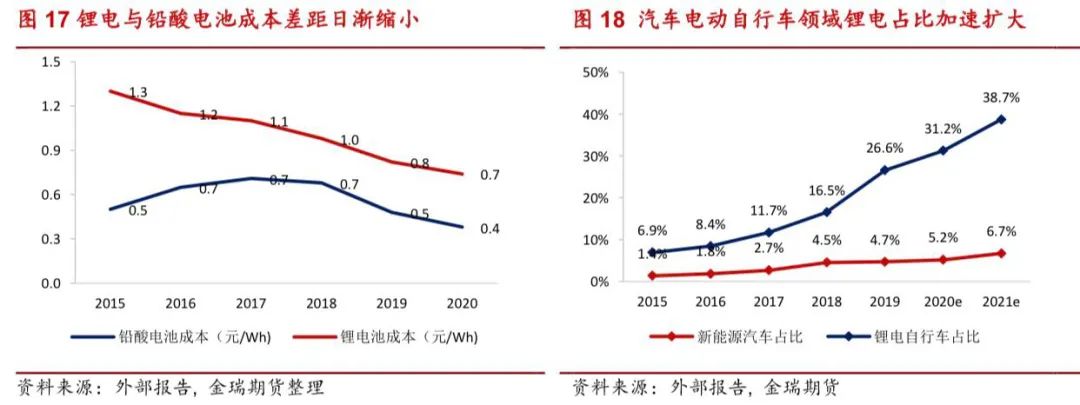

*5.1 鋰電與鉛酸電池成本差異日漸縮小

之前鉛酸電池相對鋰電池的優勢在於成本,最近幾年,隨着全球綠色能源的推進、技術的提高等,鋰電池生產成本出現了快速下降,進而推動了全球電動汽車產業的商業化進程。數據統計,1Wh電池對於的鋰電、鉛酸電池成本分別是0.7、0.4,鋰電與鉛酸電池成本差距日漸縮小,隨着居民消費的升級,鋰電優勢或更明顯。

*5.2 新能源汽車對鉛酸電池的替代更加明顯

對於海外,各國都在推行相應的產業政策,幫助汽車產業結構調整,推動電動汽車行業發展,部分國家還推出了明確的燃油汽車退出進程表,限制碳排放推行的綠色工業革命使得新能源汽車對傳統的鉛酸蓄電池衝擊較之以往更加突出,。根據《汽車產業中長期發展規劃》,2025年我國汽車產量將達到3500萬噸,其中新能源汽車佔20%以上,因此,總體來看“十四五”鉛消費或處在平臺期,無向上增長空間。

*5.3 2021年電池配套及替換需求維持增長

2020年疫情導致人口流動性受限,需求受阻,從新車配套需求來看,雖然電動自行車產量超過30%的增長,但今年汽車及電動車替換需求下降,汽車產量也維持負增長。我們通過汽車、電動自行車的替換周期、保有量、新能源汽車推出進度等,來預估未來汽車及電動自行車配套及替換需求,經粗略測算,2021年電池配套及替換需求增長或爲1.5%。

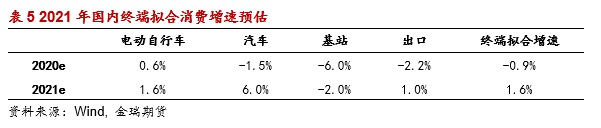

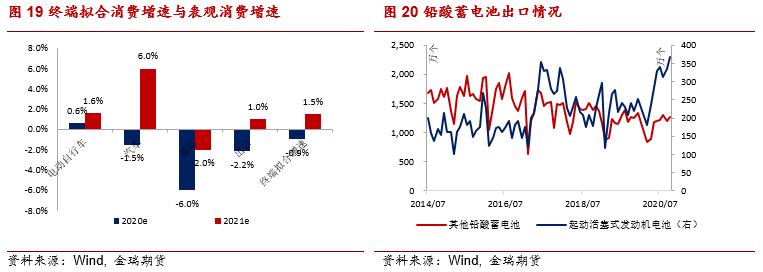

*5.4 終端消費受益於經濟修復預期小幅增長

我們根據終端消費與表觀消費做回歸分析,根據回歸系數對消費權重取值分別爲電動自行車28%,汽車18%,基站11%,出口8.6%,今年國內消費增速爲-0.9%。對於2021年,根據市場主流對各板塊消費增速預期,我們預計2021年消費增速或至1.5%。

對於2021年,受疫情好轉後經濟向好提振,延遲的替換需求或在2021年得到兌現,我們預計電動自行車及汽車領域消費或恢復性增長,消費增速爲1.6%及6%,而梯次電池擴大應用背景下,基站尤其是通信領域用儲能用電池消費下滑2%,出口方面隨着海外經濟復蘇預期,電池出口或在2021年低基數上維持1%的增長。

*5.5 新消費領域潛力有限

國家加速5G建設,通信基站對備電電池需求量激增,與4G基站相比,5G基站能耗翻倍增長,且呈現小型化、輕型化趨勢,需要能量密度更高的儲能系統,對電源系統也提出擴容升級要求,而磷酸鐵鋰電池具有高安全、長壽命、低成本等優勢,且能量密度持續取得突破,剛好契合了這一需求,這意味着後期5G領域鉛酸蓄電池消費增量有限。

另外,數據是雲計算的底層基礎設施,受益於雲計算的發展,互聯網數據中心的巨大發展機遇將帶動相關積分儲備包括電池市場需求的擴大,主要是使用鉛蓄電池後備電池,有數據預估全球全年總需求爲300億元,年復合增長率超過20%,在我國科技新基建的大趨勢下,預計中國市場有發展潛力。

六、弱勢基本面博弈宏觀 鉛價區間震蕩

2020年疫情打亂供需節奏,鉛市場總體過剩。對於2021年,宏觀層面處於海內外經濟整體復蘇階段,流動性寬裕,市場處於弱美元周期,通脹預期下的大宗商品會得到較好支撐,鉛價亦然。但從基本面的角度,消費領域無亮點,鉛酸蓄電池由於用途單一,難以享受到“新基建”等政策紅利,鉛市場仍將面臨供過於求的壓力,全球庫存仍將延續增長。

因此,在整體節奏上,我們或將維持前高後低的判斷,今年12月中央經濟工作會議對明年經濟定調,政策總體保持了相對寬鬆和對經濟支持的態度,宏觀政策將以穩爲主、退爲輔,不會如市場預期迅速轉向,即一季度宏觀氛圍偏暖時期,由於要確保十四五開好局、迎接兩會召開,鉛價走勢或更加被動,投機屬性推升價格重心小幅擡高,隨着二季度市場消費轉淡,全球市場步入累庫,價格回落,三季度國內夏季有季節性消費旺季支持,累庫幅度縮窄,但需開始關注寬鬆貨幣政策或逐漸收緊的風險,鉛市將重視基本面邏輯,四季度價格弱勢震蕩將持續較長時間。全年來看,中國進口動力不足,內外比價或持續低位,滬鉛價格波動區間13000-16000元/噸,倫鉛波動區間1600-2200美元/噸。策略方面,上半年寬幅震蕩,總體重心被動擡升,高拋低吸,等待旺季消費兌現後開始逢高做空。

風險提示:一方面是宏觀市場預期的急劇調整,另一方面是再生鉛低利潤促發階段性減產。